Alix De Renty

Nouvelle fenêtreProfil LinkedIn de Alix De RentyDirectrice d'équipe Banque Privée

En savoir plusDécouvrir ses articlesVous entendez souvent que vos choix de placement dépendent de votre sensibilité au risque ? Ce n’est pas un hasard. Entre autres facteurs, ce critère vous orientera vers un produit plus ou moins risqué, où l’éventualité de perdre votre mise de départ est plus ou moins importante. Cette notion est souvent abordée dans le cadre du « couple rendement-risque » d’un placement. Alors, quelle est votre sensibilité au risque ? Comment la comprendre et l’évaluer ? Découvrez nos explications.

En finance, la tolérance au risque correspond à la somme que vous seriez prêt à perdre dans le cadre d’un investissement. Il dépend, pour chacun :

Entre plusieurs possibilités d’investissement, une personne très sensible au risque choisira celui qui minimise son risque de perte, tandis qu’un épargnant peu sensible au risque s’orientera plutôt vers celui qui offre les meilleures perspectives de gain.

Afin de répondre aux besoins des différents investisseurs, les banques et sociétés de gestion ont défini plusieurs profils de mandat pour gérer les portefeuilles de leurs clients : « prudent », « équilibré », « dynamique », « offensif » … Un portefeuille équilibré est généralement investi à parts égales entre actifs risqués et peu risqués, tandis qu’un placement offensif peut être composé d’actionActionC’est une part de société dans laquelle une personne investit. Acheter une action, c’est donc mettre un capital à la disposition de l’entreprise, qui, à la fin de l’exercice financier, peut reverser une part de ses bénéfices (appelée « dividende ») à ses actionnaires.s à plus de 70 %.

Attention toutefois : ces dénominations ne sont pas règlementées et peuvent se décliner très différemment d’un gestionnaire à l’autre.

Pour évaluer votre degré de tolérance au risque financer, il ne suffit pas seulement de vous fier à vos émotions. Abordez cette notion de manière globale en vous posant toutes les bonnes questions :

– Quel est mon objectif d’investissement : revenus complémentaires, retraite, rendement… ?

– Quelle est ma situation financière à l’heure actuelle ?

– Quelle part de mon capital puis-je placer sur des actifs risqués ?

– L’idée de perdre de l’argent m’effraie-t-elle ?

– Quel est mon tempérament au quotidien : suis-je de nature anxieuse, calme… ?

– Quel est mon horizon de placement : 2 ans, 5 ans, 10 ans… ?

– Ai-je une épargne de précautionCautionIl s’agit d’un engagement pris par un tiers pour garantir le paiement d'un crédit immobilier en cas de défaillance de l'emprunteur. toujours disponible par ailleurs ?

– …

Vous n’arrivez pas à répondre à l’une ou plusieurs de ces questions ? Demandez conseil à votre banquier privé ou contactez l’un de nos experts.

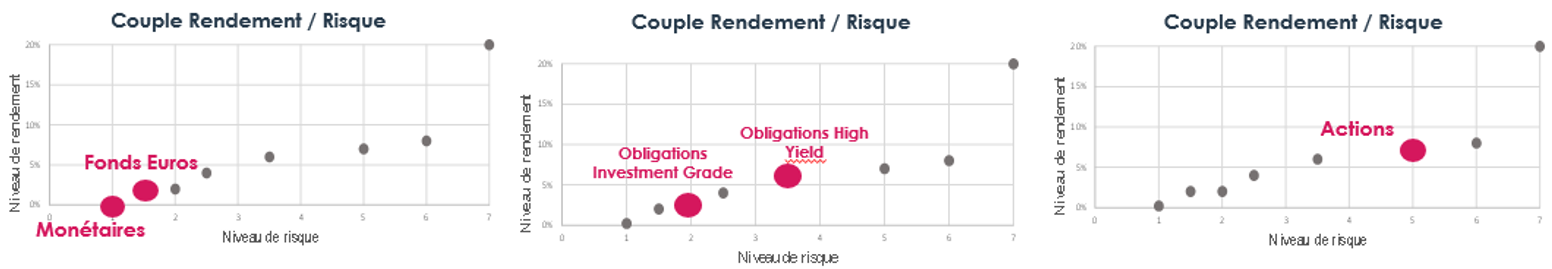

Regardez ces graphiques représentant le couple rendement-risque de 3 catégories d’actifs.

Que remarquez-vous ? Plus un actif est risqué, plus son potentiel de rendement est important (actions). A contrario, moins un actif est risqué, moins son potentiel de performance est grand (monétaires). C’est ce que l’on appelle le couple rendement-risque d’un actif : le potentiel de rendement qu’un investisseur peut espérer en contrepartie d’une certaine prise de risque.

Pour espérer plus de rendement, vous devez donc aussi accepter une plus grande part de risques, et la possibilité de perdre une partie de l’argent investi.

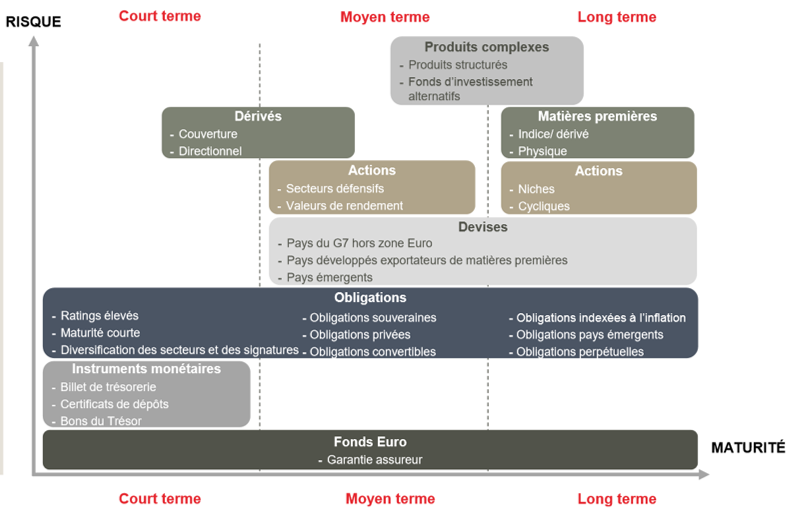

Regardez à présent ce graphique.

Il introduit une notion supplémentaire : l’horizon temporel. Plus un actif est risqué, plus l’horizon de placement qui lui est associé est long. Pourquoi ? Parce que le temps permet de lisser la volatilité des marchés : à court terme, la valeur d’une action peut grandement fluctuer (au gré de l’actualité, de la conjoncture, des rumeurs…), mais elle aura tendance à se stabiliser sur le long cours pour refléter les fondamentaux de l’entreprise (d’où l’intérêt de sélectionner vos titres avec soin !).

Résultat : mieux vaut patienter que de vendre vos actions aux premiers signes de baisse car alors, vous rateriez peut-être des opportunités de rendement à plus long terme.

Avant de vous orienter vers tel ou tel placement ou mandat de gestion, votre banquier privé proposera toujours de définir ensemble votre profil d’investisseur, selon plusieurs critères : âge, situation personnelle, professionnelle et patrimoniale, objectifs et horizon de placement, tolérance aux fluctuations du marché…

Sur la base de quoi, il vous conseillera sur les investissements les plus adaptés à vos besoins… et à votre sensibilité au risque.

—

Besoin de conseils d’experts pour investir votre argent ? Nos spécialistes sont à votre écoute